こんにちは、トシゾーです。

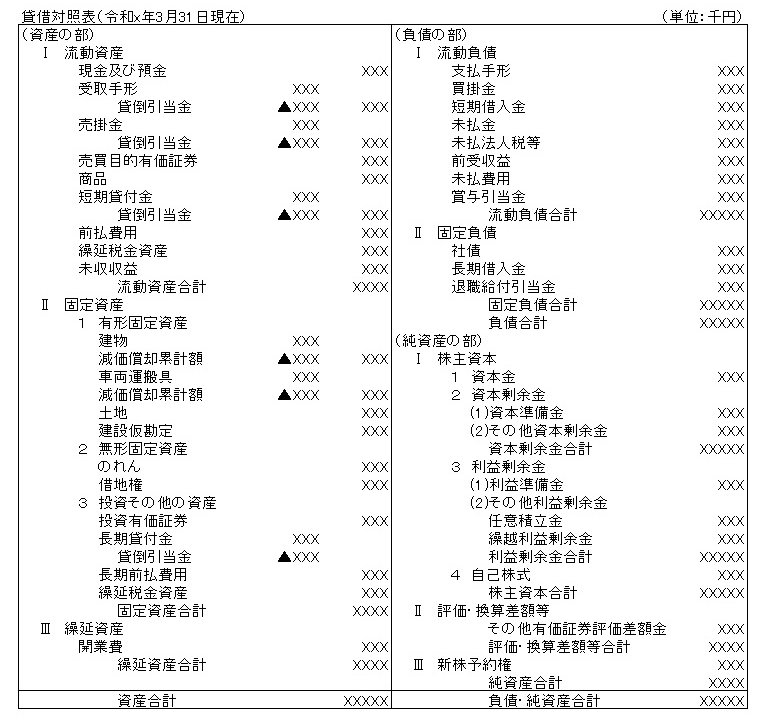

今回は、貸借対照表(B/S、Balance Sheet)の詳細についてお伝えします。

貸借対照表は、企業の財産状況や財政状況を表すものです。

財産状況とは、企業の支払能力の程度のことです。企業が保持している現預金、不動産をはじめとするプラスの財産から、借入金・社債などの返済が必要なマイナスの財産を差し引いたものが、その企業の正味の財産と言え、支払能力の高さを表します。

また、財政状況とは、企業の資金の調達状況と、その資金の使い道が、それぞれどのような状態になっているか、その状況のことです。

なお、損益計算書の詳細については、下記の記事を参考にしてください。

この記事の内容は、中小企業診断士試験の「財務・会計」の科目で学ぶものです。

「財務・会計」について詳しくは、下記の記事を参考にしてください。

目次

貸借対照表の概要

貸借対照表の概要説明は動画でも提供しています。

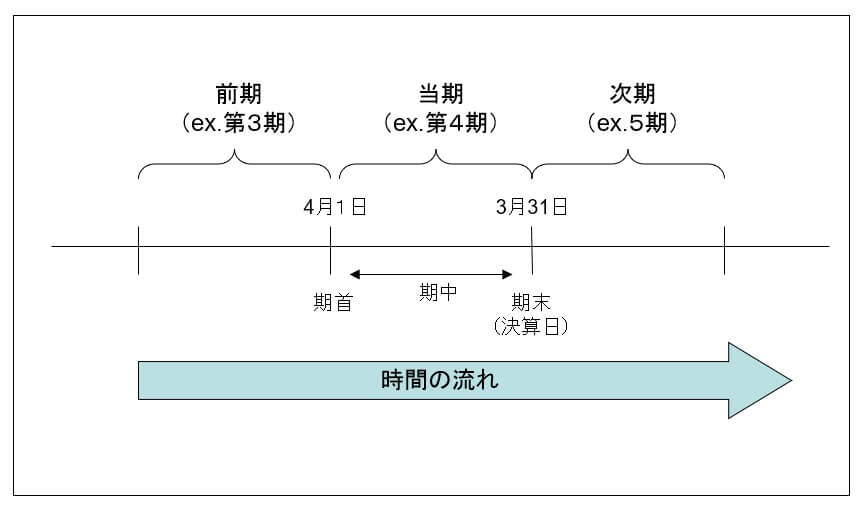

貸借対照表は、「簿記入門」でも見てきたように、「ある時点」における、企業の財産状況や財政状況を表したものです。報告用の貸借対照表では、通常、期末(決算日)における状態を表します。

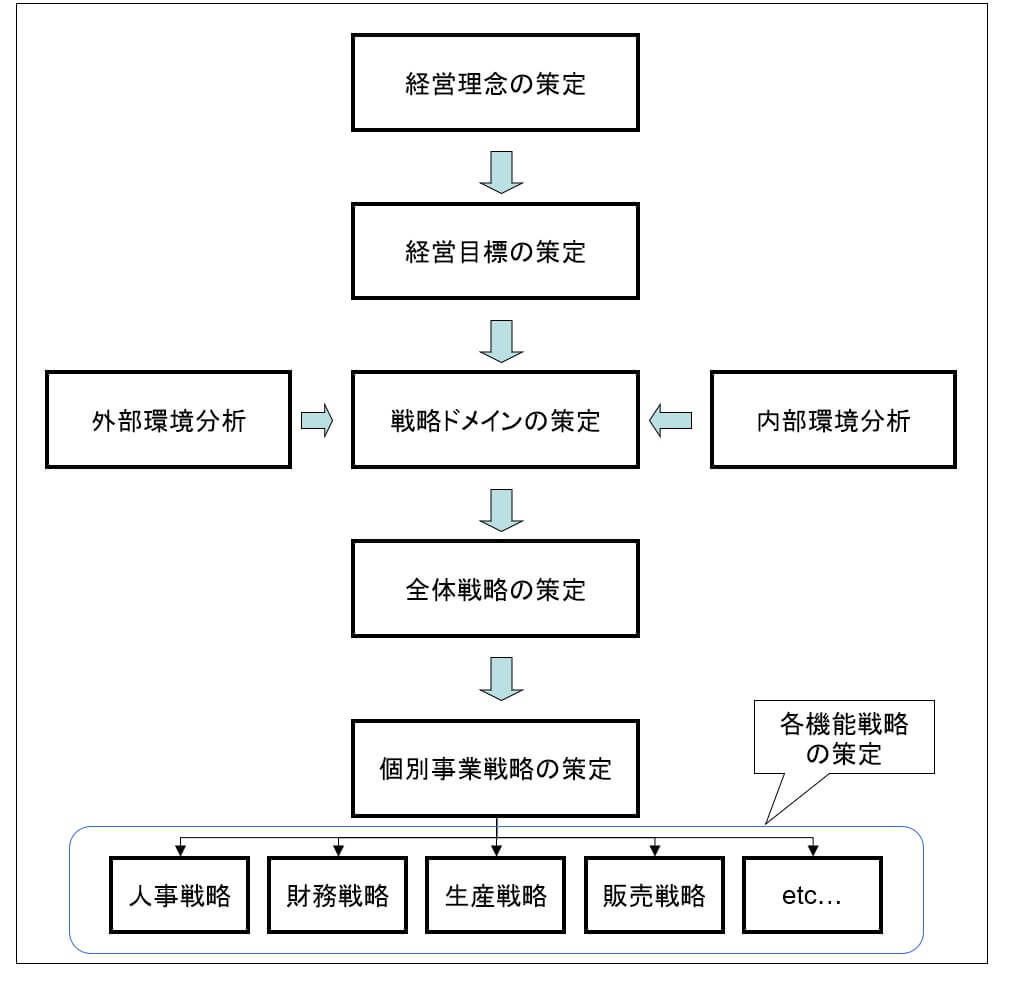

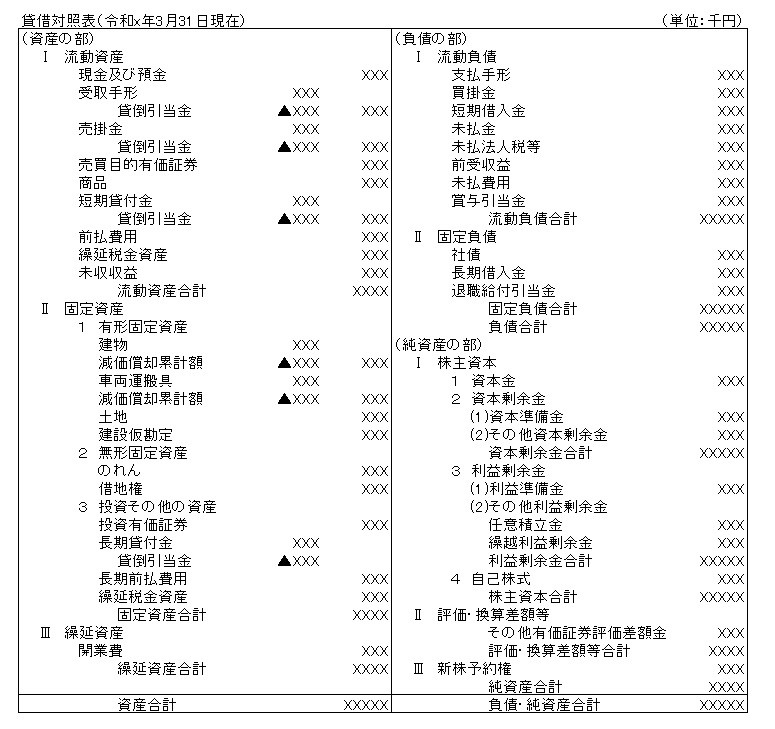

下図は一般的な貸借対照表の形式です。貸方(右側)には負債と純資産(資本)が、借方には資産があることは、「簿記入門」でも学習しました。

貸借対照表のイメージ

貸借対照表のイメージ負債は更に、流動負債と固定負債の2つに分けることができます。また、資産は流動資産と固定資産、および繰延資産の3つに分けることができます。

流動(資産・負債)とは、現金化しやすい(資産・負債)という意味であり、固定(資産・負債)は、その反対で、現金化しにくいものです。

それでは、流動と固定はどのように判別するのでしょうか?これは貸借対照表の作成ルールである「正常営業循環基準」と「一年基準」に則って分類されます。

正常営業循環基準と一年基準

正常営業循環基準

正常営業循環基準とは、企業・組織における、主たる営業活動の循環の過程にあるものは、流動資産・流動負債とするという考え方(基準)です。正常な営業活動の循環とは、たとえば製造業の場合、「現金⇒仕入⇒製造⇒販売⇒代金回収」などの一連のフローにあたります。

一年基準(ワンイヤー・ルール)

1年以内に現金化、あるいは費用として支出する資産や負債を流動資産・流動負債とするものです。

主たる営業取引以外により生じる資産や負債に適用される考え方(基準)です。

貸借対照表 各要素の説明

流動資産

現金および預金

現金の他に換金性が高い以下のものも、貸借対照表上では現金扱いとします。

・他人振り出しの小切手、送金小切手、郵便為替証書、配当金領収書、期限の到来した公社債利札

また、預金とは普通預金、当座預金、郵便貯金などです。なお、一年以上先に満期が到来する定期預金の場合は1年基準に則り、固定資産となります。

受取手形

手形(約束手形)は、定められた期日に合意した金額を支払うために取り交わす証券です。

手形のうち、自分が債権(請求する権利)を持つものが受取手形です。

売掛金

商品を販売して代金を信用に基づき後日請求することを「売掛」と言います。売掛金とは、その後日請求する金額のことです。

なお、受取手形と売掛金を合わせて、売上債権といいます。

未収金

未収金も後日請求できる債権ですが、売掛金が当社の「主たる営業活動、つまり売上を元にした債権であるのに比べ、未収金は「主たる営業活動以外の収益による債権」を表します。たとえば、事務用品を売却して得た収入などがこれにあたります。

貸倒引当金

貸倒引当金とは、売上債権や貸付金が得意先の倒産などにより貸倒れるおそれがある場合に引き当てられるものです。

例えば、当期に販売した商品の売掛金が将来(次期以降)貸倒れるおそれがある場合、その貸し倒れると想定される金額を当期の費用として計上しておくことが、当期の正しい収益の計算のために必要です。

貸倒引当金は評価性引当金とも言われ、本来は負債の分類されるべきものですが、貸借対照表上では、資産の売上債権などからマイナスする形で、資産の部に記載します。

有価証券

流動資産としての有価証券は、売買目的有価証券および決算日の翌日から1年以内に満期の到来する社債等をさします。

棚卸資産

期末に売れ残った商品の在庫のことです

短期貸付金

決算日の翌日から1年以内に回収する予定の貸付金です(1年基準に従っています)。

固定資産

固定資産は、➀「有形固定資産」、②「無形固定資産」、そして③「投資その他の資産」の3種類に分けられます。

無形固定資産には、➀「特許・商標権・実用新案権などの法律上の権利」、②「のれん」、そして③「ソフトウェア」などが該当します。

また、投資その他の資産とは、➀「関係会社株式」、②「投資有価証券」、そして③「長期貸付金」などが該当します。

建物

社屋、店舗などの取得価額から、その資産価値の減少分(減価償却累計額)をマイナスした価額が記載されています。

建設仮勘定

建設中の建物のことです。

のれん

のれんとは、合併などで他企業を買収した場合に払った対価(取得減価)から、その企業の純資産をマイナスしたものです。

すなわち、合併企業の時価-純資産価のことであり、当該企業のブランドや営業力をさすものと考えられます。

また、のれんが負の金額になった場合は、「負ののれん」と呼びます。

繰延資産

会社設立費用・商品開発のための研究費などは初年度に発生したあとも、その効果は次期以降にも続くことが一般的です。

収益と費用を適切に対応されるため、企業会計基準委員会は、以下の費目について、繰延資産として貸借対照表の資産の部に計上し、複数期間に分けて費用とすることを認めています。

- 株式交付費

- 社債発行費等

- 創立費

- 開業費

- 開発費

流動負債

支払手形

原材料の仕入れなどに際し、代金を払う代わりに振り出す手形の金額が該当します。

買掛金

現金取引ではなく、掛けで取引した場合の未払金(債務)のことです。

なお、支払手形と買掛金を合わせて仕入債務または買入債務といいます。

未払金

「主たる営業活動以外による支払い債務」のことです。たとえば、文房具を月末締め翌月末払いで購入した際の金額などが該当します。

預り金

従業員の給料からの源泉徴収額など、一時的な預かり金を記載します。

固定負債

返済義務が1年を超える負債等のことであり、社債・長期借入金・退職給付引当金などがこれにあたります。

純資産(資本)

純資産には、返済義務のない株主資本(株主から調達した資本金、留保した利益)や、評価・換算差額等、および、新株予約権が該当します。

資本金

事業の元手となる資金であり、経営者自らの資金や株主から出資された資金を、資本金に充当させます。

資本剰余金

資本剰余金とは、企業の利益以外のものから構成される剰余金のことであり、資本準備金とその他資本剰余金から構成されます。

資本準備金には、株式払込剰余金と合併差益があります。

株主から払い込まれた金額は、全額を資本金に繰り入れることが原則です。ただし、例外として、1/2までの金額を資本準備金とすることができ、これが株式払込剰余金に該当します。

また、合併差益とは、他の企業を吸収合併したときに生じる差益のことです。

その他資本剰余金とは、資本金及び資本準備金を取り崩した際に生じる剰余金や自己株式の処分差益などのことです。

利益剰余金

利益剰余金とは、利益準備金と、その他利益剰余金から構成されます。

利益準備金は、配当実施に際して、その配当の一定割合を積み立てるものです。企業の無秩序な配当防ぐことによる債権者保護を目的としています、

その他利益剰余金とは、任意積立金や繰越利益剰余金のことです。繰越利益剰余金とは、旧商法の未処分利益にあたります。

自己株式

自己株式の保有は、資本の払い戻しにあたるものです。そのため、株主資本の控除項目となるので、純資産の部にマイナス表示します。

評価・換算差額等

当期の損益に、資産や負債の評価差額を計上していない場合、ここに記載します。

その他有価証券評価差額金、および土地再評価差額金などがこれにあたります。

新株予約権

新株予約権の発行に対し、会社に振り込まれた価額を表示します。